ადამიანებს ბევრი რამ განგვასხვავებს ერთმანეთისგან – მათ შორის ერთ-ერთი საკითხი ფინანსების მართვაა. არსებობენ მფლანგველები, ძუნწები ან ისეთები, ვინც საკუთარი სურვილების მეტ-ნაკლებად დაკმაყოფილებასაც ახერხებს და ფულის დაგროვებაც შეუძლია ბინის, ავტომანქანის ან სხვა ნივთის შესაძენად. არიან ისეთებიც, ვისაც ურჩევნია მისთვის სასურველი ნივთი ან უძრავი ქონება დღეს იყიდოს და არა წლების შემდეგ, როცა საჭირო თანხის მობილიზებას მოახერხებს. აი, ზუსტად ამ დროს, ასეთი ადამიანებისთვის ჩნდება „კეთილი“ ფინანსური დაწესებულება, სახელად – ბანკი. ასე იწყება ბანკისა და კლიენტის ურთიერთობა.

თავიდან ყველაფერი კარგადაა, ჩვენს შემოსავალს გადაამოწმებენ, გვეტყვიან რა ოდენობის სესხის აღება შეგვიძლია, პროცენტზეც მოგვაწვდიან ინფორმაციას, მერე ხელს მოვაწერთ 10 გვერდიან ხელშეკრულებას ისე რომ არც კი ჩავიხედავთ რა წერია და გახარებულები წავალთ სახლში.

ეს სიხარული მალევე გაქრება, როცა გავიგებთ, რომ მანამდე ნათქვამი მაგ. წლიური 14%, სინამდვილეში 17,5% ყოფილა, კი გვითხრეს, რომ წინსწრებით სესხის დაფარვისას ჯარიმას არ გადაიხდითო, მაგრამ თურმე ეს პუნქტი არ ვრცელდება სხვა ბანკში სესხის გადატანის დროს, შეიძლება წლიური პროცენტი რეფინანსირების განაკვეთზე იყოს მიბმული და რამდენჯერაც ეროვნული ბანკი მონეტარული პოლიტიკის განაკვეთს გაზრდის, იმდენჯერ თქვენი სესხიც გაძვირდება. რა უნდათ ქნათ, რომ მოულოდნელი „სიურპრიზების“ წინაშე არ აღმოჩნდეთ ან იქამდე არ მივიდეს საქმე, რომ სასამართლოში სიარული მოგიწიოთ, უკიდურეს შემთხვევაში კი უძრავი ქონება დაკარგოთ.

„17 ათასი ლარიან სესხზე 40 ათასი ლარი დამაკისრეს“

სტატიის მომზადებისას, შევეცადეთ, კონკრეტული ქეისები მოგვეძიებინა, თუმცა როგორც წესი, საჯაროდ გამოჩენა არავის სურს. იურისტმა კი გვითხრა, რომ მის პრაქტიკაში სხვადასხვა სახის შემთხვევა ყოფილა, მათ შორის, უკანონოდ დარიცხული პროცენტებია. ბოლო წლებში ერთ-ერთ მაგალითზე მსხესხებელი გვიყვება, რომლის სახელიც შეცვლილია.

გიორგი (სახელი შეცვლილია) რეგიონში ცხოვრობს, რომელიც ჰყვება, რომ კომერციულმა ბანკმა მის წინააღმდეგ ითაღლითა.

„სიმწრით ყიდულობ ბინას, მერე მოდის ვიღაც და გეუბნება, რომ მესაკუთრეა“ - რას ჰყვებიან მოტყუებული მოქალაქეები და რა გამოსავალს გთავაზობთ იურისტი

რა დეტალებს უნდა მიაქციოთ ყურადრება, სანამ ბინას შეიძენთ

„ბანკიდან იპოთეკით 17 ათასი ლარი მქონდა გამოტანილი, რომელსაც დარღვევებით, ჯარიმების დამატებით ვიხდიდი. ბოლოს რომ თანხა შევიტანე არ იყო დაფიქსირებული და 45 დღიან ვადაგადაცილებაში 40 ათასი ლარი დამაკისრეს. ამის შემდეგ კი ჩემი სახლი ბანკმა აუქციონზე გაიტანა. ზოგადად, სამი ტიპის სესხი მქონდა გამოტანილი. ერთ-ერთი უძრავი ქონების იყო. მართალია დაგვიანებით ვიხდიდი, მაგრამ ჯარიმების მეკისრებოდა და მასაც ვიხდიდი. შემდეგ კი 40 ათასი ლარი დამაკისრეს“, – ამბობს მსესხებელი.

როგორც იურისტები გვეუბნებიან, მაშინ ეს საკითხი მსესხებლის სასარგებლოდ გადაწყდა. მთავარ პრობლემას კი სპეციალისტები ხელშეკრულებაში ხედავენ, რომელიც მათი რჩევით, მოქალაქეებმა ხელის მოწერამდე კარგად უნდა წაიკითხონ.

რას უნდა დააკვირდეთ საბანკო ხელშეკრულებაში

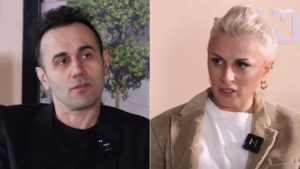

რა არის ის მთავარი დეტალები, რაც ბანკში ხელშეკრულების გაფორმებამდე უნდა იცოდეთ, რა შემთხვევაში არ უნდა ენდოთ მხოლოდ ოპერატორის მიერ მოწოდებულ ზეპირ ინფორმაციას და როგორ უნდა დაიცვათ საკუთარი უფლებები – ამ თემებზე ჩვენ ადვოკატ ეკა ლომიძეს ვესაუბრეთ.

ის ხაზს უსვამს, რომ ყველაზე მთავარი მაინც ის ხელშეკრულებაა, რასაც მოქალაქეები ხელს აწერენ.

„ძირითადად ყველა ხელშეკრულებაში მითითებულია ხოლმე, როდის რა პროცენტს იხდი, რამდენია ვადაგადაცილებაზე ჯარიმა, წინსწრებით სესხის დაფარვისას რა თანხაა გადასახდელი და ა. შ. ზოგადად, იპოთეკის ხელშეკრულებით გათვალისწინებული გრაფიკი თუ დაარღვიეთ, რა თქმა უნდა გეკისრებათ საურავი, რომელიც თუ დაგროვდა და ვერ გადაიხადე, იწყება რესტრუქტურიზაცია. ასეთ დროს მსესხებელმა უნდა იცოდეს, რომ მას რეალურად სესხი ემატება, შესაბამისად, ყოველთვიური თანხაც იზრდება. ამიტომ, უმნიშვნელოვანესია, რომ ხელშეკრულებას კარგად გაეცნოთ პირობებს, საურავის ოდენობას, დარიცხვის წესს, წინსწრებით დაფარვისას რა ჯარიმას იხდი… შესაძლებელია, რომ წინასწარ გადახდა არც უღირდეს კლიენტს. ხშირად ხდება, რომ მითითების გარეშე, მომხმარებელი პირდაპირ რიცხავს წინსწრებით, შემდეგ ეს ძირს არ აკლდება, ამ დროს მოქალაქეს ჰგონია, რომ სესხის ძირი შეამცირა და იწყება დავა.

ყველაფერი რეგულირდება ხელშეკრულებით. ამიტომ საჭიროა, წინასწარ მისი დეტალურად გაცნობა, მხოლოდ ოპერატორის განმარტებას არ დაეყრდნოთ. გაეცანით ხელშეკრულებას, შეიძლება არც გიღირდეთ იმ კონკრეტულ პროცენტში სესხის აღება. დავები, ძირითადად, მაინც იპოთეკით დატვირთულ ბინებს ეხება, სასამართლო/აუქციონის გზით რომ ხდება რეალიზაციაა. მთავარი მაინც ხელშეკრულების პირობების დეტალურად გაცნობაა“, – ამბობს ეკა ლომიძე.

როგორც ირკვევა, ბოლო პერიოდში ადვოკატებს ასევე არაერთი ქეისი ჰქონდათ , როცა ბანკი მოქალაქეებს სესხის გადავადებას სთავაზობდა და არ ეუბნებოდა, რომ ამით მათ რეალურად კრედიტი უძვირდებოდათ.